Nordea 1 – Global Stable Equity Fund: Auf der Suche nach stabilen Aktienerträgen

Der Nordea 1 – Global Stable Equity Fund sucht, von außen betrachtet, nach der Quadratur des Kreises, nämlich nach Aktien, die zugleich attraktive Wertsteigerungen und geringe Kursschwankungen erzielen. 2022 konnte das Team um Fondsmanager Claus Vorm bislang die Leistungsfähigkeit seines mehrdimensionalen Investmentansatzes unter Beweis stellen. Der Fonds hat die Prüfung bestanden.

FondsSuperMarkt: Der Nordea 1 – Global Stable Equity Fund ist ein global investierender Aktienfonds, dessen Besonderheit sich hinter dem Begriff „Stable“ verbirgt. Bitte skizzieren Sie einleitend, was es mit dem von Ihrem Haus entwickelten „Stable Equity“-Konzept auf sich hat.

Nordea AM: Die Unternehmen, die wir für den Nordea 1 – Global Stable Equity Fund im Visier haben, sind weniger konjunkturell anfällig als der breite Markt, da sie Produkte herstellen oder Dienstleistungen anbieten, die größtenteils für den täglichen Konsum unerlässlich sind. Der Bereich ist groß und reicht von Lebensmitteln und Körperpflegeartikeln bis zur Bereitstellung von Versorgungsservices und IT-Waren und -Dienstleistungen. Dadurch verfügen die Unternehmen während eines Wirtschaftszyklus weitgehend über eine konstante Nachfrage, was zu einer stabilen Entwicklung der wichtigen Unternehmenskennzahlen beiträgt. Das allein reicht allerdings nicht aus. Es ist entscheidend, Unternehmen zu finden, die in der Lage sind, diese stete Nachfrage noch mit angemessenen Bewertungen und hoher Preissetzungsmacht zu ergänzen. Der letzte Aspekt ist in einem inflationären Umfeld, wie wir es derzeit erleben, besonders wichtig. Denn Unternehmen mit hoher Preissetzungsmacht sind natürlich in einer weitaus besseren Position, weiterhin Gewinnwachstum zu erzielen, da sie Kostensteigerungen weitergeben können. Darüber hinaus zielen wir auf Unternehmen mit starken Bilanzen ab, die bei schnell steigenden Zinsen weniger empfindlich auf höhere Kreditkosten reagieren würden.

FondsSuperMarkt: Gilt der Blend-Ansatz, also die Mischung der drei Bewertungsfaktoren, für jeden einzelnen Titel oder nur auf Portfolioebene?

Nordea AM: Im ersten Schritt unseres Auswahlprozesses fokussieren wir uns auf das Kriterium der Stabilität, d.h. wir suchen nach Unternehmen, die in den wichtigsten Unternehmenskennzahlen, wie beispielsweise der Gewinn- und Dividendenentwicklung, eine stabile Historie aufweisen können. Durch diesen Auswahlschritt erhalten wir Zugang zu den Faktoren Low Risk/Min Vol und Quality. Im zweiten Schritt des Auswahlprozesses achten wir darauf, dass wir die stabilen Unternehmen, die für uns interessant sind, auf einem attraktiven Bewertungsniveau kaufen können. Durch diesen zweiten Auswahlschritt bekommen wir Zugang zum sog. Value-Faktor. Insofern kann man sagen, dass der Blend-Ansatz, also die Mischung der drei Stil-Faktoren, innerhalb jedes einzelnen Titels zu finden ist (wenn auch in jeweils unterschiedlichen Ausprägungen) und diese Mischung auch auf Portfolioebene reflektiert wird.

FondsSuperMarkt: Auf den ersten Blick erinnert der Faktoren-Ansatz Ihres Fonds an Smart Beta-Ansätze, wie sie in Faktoren-ETF, also in passiven Fonds eingesetzt werden, die ebenfalls bestimmte quantitative Faktoren-Filter auf Standard-Indizes anwenden. Worin besteht Ihr aktives Management?

Nordea AM: Wir selektieren unsere Unternehmen nicht top down auf Basis eines Smart Beta-Ansatzes, wie es sich in singulären Faktoren-ETFs wiederfindet. Stattdessen selektieren wir unsere Unternehmen auf Basis einer sog. Bottom-Up-Analyse, bei der wir uns jedes einzelne Unternehmen im Detail ansehen und anhand der für uns wichtigen Stabilitätskriterien analysieren. Teil des aktiven Managements ist, dass wir für diese Analyse unter anderem auch eigenentwickelte Tools zum Einsatz bringen, die uns bei dieser Analyse unterstützen. Ein zusätzlicher „Added Value“ wird im Rahmen des aktiven Managements dadurch geschaffen, dass wir im zweiten Schritt des Auswahlprozesses den bereits oben erwähnten sog. „Valuation Overlay“ zum Einsatz bringen. Dies stellt sicher, dass wir die für uns interessanten stabilen Unternehmen auf einem attraktiven Bewertungsniveau erwerben. Hierdurch erzielen wir einen erheblichen Zusatznutzen für unser Portfolio, speziell auch im Vergleich zu Faktor-ETFs, die sich oftmals mechanisch nur auf einen Faktor konzentrieren, was wiederum zu Portfolios mit relativ hohen KGV-Bewertungen führen kann.

FondsSuperMarkt: Betrachtet man die längerfristige Wertentwicklung und vergleicht die Einzeljahresergebnisse des Fonds mit der von Ihnen angegebenen Benchmark (70% MSCI World, 30% Euribor 1M), so scheint mit der Wertentwicklung des Gesamtmarkts die Outperformance des Fonds zuzunehmen. In schwächeren oder gar negativen Jahren blieb der Fonds hinter seiner Benchmark zurück. Täuscht dieser Befund, oder gibt es hierfür eine systematische Erklärung? Wie sieht es im laufenden Jahr aus, in dem der Fonds bis Ende Oktober summa summarum erstaunlicherweise nicht verloren hat?

Nordea AM: Typischerweise ist es so, dass der Fonds vor allem in schwächeren Marktphasen in der Lage ist, eine Outperformance gegenüber dem breiten Markt zu erzielen. Dies liegt an der Stabilität und Widerstandsfähigkeit der von uns ausgewählten Unternehmen, die in rezessiven Marktphasen aufgrund ihrer soliden Geschäftsmodelle deutlich weniger in Mitleidenschaft gezogen werden als der Gesamtmarkt. Dies mündet in einem attraktiven asymmetrischen Renditeprofil für unser Portfolio, bei dem die Partizipationsrate in steigenden Aktienmärkten deutlich höher ist als die Partizipationsrate in fallenden Aktienmärkten. Wir bauen somit aus der Entwicklung der Fundamentaldaten die Überzeugung für unser Portfolio auf, und die zugrunde liegende Qualität unserer Aktien und die attraktiven Bewertungen, sowohl aus absoluter wie auch aus relativer Perspektive im Vergleich zum Gesamtmarkt, unterstützen diese Ansicht. Unsere Unternehmen erzielen weiterhin, wie in der Vergangenheit, ein attraktives und stabiles Gewinn- und Dividendenwachstum, was das Portfolio zu einer guten Investmentopportunität macht – insbesondere in einem inflationären Umfeld. Während Aktien im Allgemeinen eine gute Inflationsabsicherung bieten, da die Inflation im Gewinnwachstum zu verzeichnen ist, sind unsere stabilen Aktien aufgrund ihrer guten Preissetzungskraft besonders gut positioniert, was es ermöglicht, den Margendruck besser zu bewältigen, während gleichzeitig die Inflation das Umsatzwachstum ankurbeln kann. Diese Eigenschaft unserer Unternehmen hat sich auch im bisherigen Jahresverlauf 2022 erneut gezeigt, denn der Nordea 1 – Global Stable Equity Fund hat im bisherigen Jahresverlauf eine positive Performance von 0,92% gezeigt (per 31.10.2022), während der Gesamtmarkt im Zuge der stark gestiegenen Inflation deutlich in Mitleidenschaft gezogen wurde.

FondsSuperMarkt: Im Fondsportfolio des Nordea 1 – Global Stable Equity Fund dominieren aktuell Large und Meta Caps, also Aktien sehr großer Unternehmen. Ist dies eine zufällige Momentaufnahme, oder gibt es hier einen Zusammenhang mit dem Multi-Faktoren-Ansatz?

Nordea AM: Wie bereits oben erwähnt, sind für uns Unternehmen mit einer stabilen Entwicklung der wichtigen Unternehmenskennzahlen interessant. Dies sind typischerweise Unternehmen mit soliden Geschäftsmodellen, die bereits über längere Zeit am Markt sind. Insofern gibt es tatsächlich einen Zusammenhang mit unserem Ansatz, da diese Unternehmen oftmals im Bereich der Large Caps angesiedelt sind, auch wenn sich durchaus auch Unternehmen aus dem Mid-Cap-Bereich in unserem Portfolio wiederfinden.

FondsSuperMarkt: Wie sieht es bei den Regionen aus? Nur rund zwanzig Prozent des Fondsvermögens waren Ende Oktober in Euro-Anlagen investiert, rund zwei Drittel in US-Dollar-Papieren.

Nordea AM: Tatsächlich nehmen wir in unserem Portfolio keine sog. Top-Down-Allokation vor, bei der wir einzelne Länder oder Regionen gegenüber anderen über- oder untergewichten. Stattdessen ist die Länder- bzw. Regionenallokation des Fonds ein implizites Resultat unserer Bottom-Up-Unternehmensselektion. Das Übergewicht in US-Aktien ist somit der Größe des US-Kapitalmarktes geschuldet, bei dem die Auswahl an stabilen und attraktiv bewerteten Unternehmen natürlicherweise größer ist als auf anderen Kapitalmärkten.

FondsSuperMarkt: Gibt es einen „Branchen-Bias“, d.h. sind bestimmte Branchen in Ihrem Investmentansatz erfahrungsgemäß übergewichtet?

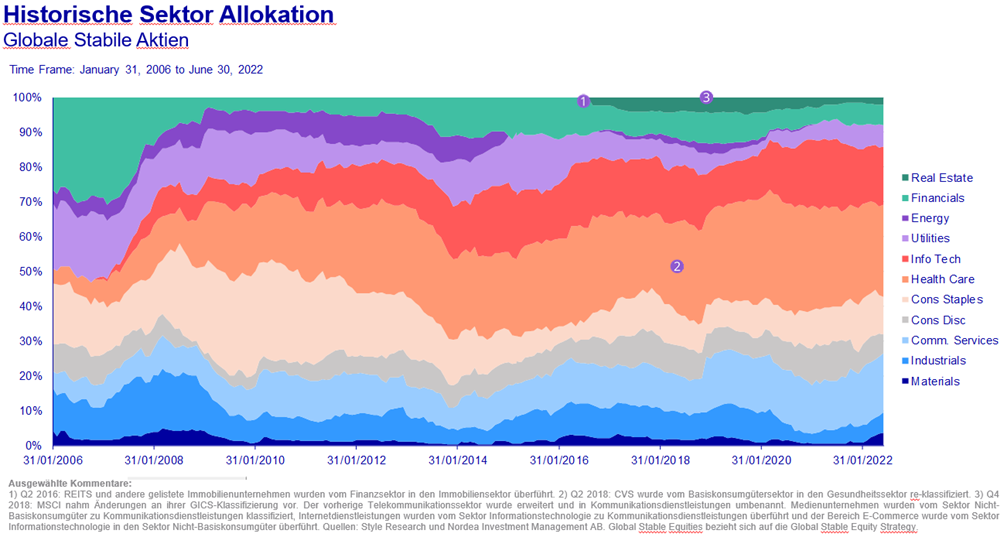

Nordea AM: In Bezug auf die Branchengewichtung gilt ähnliches wie im Bereich der Regionen. Auch hier nehmen wir keine Top-Down-Allokation vor, und die Branchengewichtung ist stattdessen ebenfalls ein implizites Resultat unserer Bottom-Up-Unternehmensselektion. Aktuell haben wir bspw. unser größtes relatives Übergewicht im Vergleich zum MSCI World im Gesundheitssektor. Insofern ist die historische Entwicklung der Branchenallokation innerhalb des Portfolios im Zeitablauf relativ dynamisch, wie sich auch anhand der folgenden Grafik seit Auflage der Strategie zeigen lässt:

FondsSuperMarkt: Nordea-Fonds sind im deutschsprachigen Raum vor allem für ihre Nachhaltigkeitspolitik und für ihr Risikomanagement bekannt. Ist ein in jeder Hinsicht vorsichtiger Kapitalmarktzugang tatsächlich kennzeichnend für Ihr Haus, und wenn ja, warum ist das so?

Nordea AM: In Bezug auf den Nordea 1 – Global Stable Equity Fund ist das Thema Risikomanagement tatsächlich ein wesentliches Element. Unser Auswahlprozess ist ausgerichtet auf stabile Ertragsaktien mit dem Fokus auf stabile Geschäftsmodelle, stabiles Management und stabile Ertragsentwicklung. Demzufolge basieren wir unsere Stabilitätsanalysen auf eine breite Ausgangsbasis und analysieren hierfür fundamentale Unternehmenskennzahlen wie bspw. Cashflows und Dividenden. Zusätzlich achten wir im zweiten Schritt des Auswahlprozesses auf eine attraktive Bewertung der für uns interessanten Unternehmen. Diese Kombination aus Stabilität und attraktiver Bewertung führt dann zu einem defensiv ausgerichteten Aktienportfolio von ca. 100 Titeln, bei dem außerdem auf ein hohes Maß an Diversifikation Wert gelegt wird.

FondsSuperMarkt: Auch der Nordea 1 – Global Stable Equity Fund berücksichtigt ausdrücklich ökologische und soziale Investmentkriterien. Welche sind das?

Nordea AM: Nachhaltigkeit ist für uns ein zentrales Thema, wenn wir Anlageentscheidungen treffen, denn unser erklärtes Ziel ist es, für unsere Kunden Erträge mit Verantwortung zu generieren. Wir glauben, dass das Hinzufügen von ESG-Integration zu Anlageanalysen, Entscheidungsfindungsprozessen und aktiven Eigentümerpraktiken einen Mehrwert schaffen kann, und wir tun dies für alle unsere Fonds.

Wir erreichen das durch die Anwendung verschiedener ESG-Ansätze auf Unternehmensebene, wie z. B. normbasiertes Screening, eine allgemein gültige Ausschlussliste, aktive Ausübung von Aktionärsrechten und Mitwirkung in Form von Engagements. Zudem beziehen wir bei unseren Anlagen die wichtigsten nachteiligen Auswirkungen (Principal Adverse Impact, „PAI“) mit ein. Diese Vorgehensweise wird bei einer großen Anzahl unserer Fonds mit weiteren Kriterien ergänzt. So auch beim Global Stable Equity Fund. Wir gehen hier sogar noch einen Schritt weiter und wenden eine auf das Übereinkommen von Paris abgestimmte Richtlinie zu fossilen Energieträgern (Paris Aligned Fossil Fuel Policy, „PAFF“) an. In dieser Richtlinie werden Schwellenwerte für das Engagement von Unternehmen im Bereich der Gewinnung und Bereitstellung fossiler Energieträger sowie diesbezüglicher Dienstleistungen festgelegt. Unternehmen, deren Geschäftstätigkeit diese Schwellenwerte überschreitet, werden ausgeschlossen, wenn sie keine dokumentierte, auf das Übereinkommen von Paris abgestimmte Übergangsstrategie vorweisen können.

Unsere ESG-Datenbank, die mehr als 13.000 Unternehmen und Emittenten umfasst, steht allen internen Fondsmanagern und Finanzanalysten zur Verfügung und bildet die Grundlage, unsere Portfolios entsprechend der genannten Kriterien nachhaltig zu bestücken.

FondsSuperMarkt: Zum Schluss: Welche Entwicklung erwarten Sie für den Aktienmarkt 2023?

Nordea AM: Unser Investmentprozess ist nicht durch makroökonomische Top-Down-Entscheidungen geprägt. Stattdessen fokussieren wir uns wie oben erwähnt auf einen Bottom-Up getriebenen Entscheidungsprozess, bei dem wir die einzelnen Unternehmen sehr genau analysieren und Wert legen auf eine stabile Unternehmensentwicklung sowie eine attraktive Bewertung der von uns ausgewählten Titel. Trotzdem sehen wir auch für die nächsten Monate weiterhin viele Herausforderungen auf die Aktienmärkte zukommen, angefangen von der nach wie vor hohen Inflation, den aufkommenden rezessiven Tendenzen für die globale Wirtschaft bis hin zu den weiterhin schwelenden geopolitischen Problemen und Konflikten. Eine defensiv ausgerichtete Anlagelösung wie der Nordea 1 – Global Stable Equity Fund erscheint daher auch für die Zukunft als eine attraktive Investmentopportunität, wie auch die bisherige Entwicklung des Fonds im äußerst schwierigen Marktumfeld des Jahres 2022 gezeigt hat.

Fondsdetails: Nordea 1 – Global Stable Equity Fund BP-EUR

| ISIN | LU0112467450 |

| WKN | 591135 |

| Fondskategorie | Aktien global |

| Ausgabeaufschlag | 5,00 % (FondsSuperMarkt-Rabatt 100%) |

| Ertragsverwendung | Thesaurierend |

| Performancegebühr | Keine |

| Laufende Kosten | 1,79 % |

| Auflegung | 02.01.2006 |

| Fondsvolumen | 2.670,38 Mio. EUR (31.10.2022) |

| Performance seit Auflage | 140,91 % kum. / 5,36 % durchschnittlich p.a. (31.10.2022) |

| Risiko- und Ertragsprofil (SRRI) | 5 von 7 |

Über Nordea

Nordea Asset Management (NAM) gehört mit einem verwalteten Vermögen von EUR 237 Mrd.* zur Nordea Gruppe, dem größten Finanzdienstleister in der nordischen Region (verwaltetes Vermögen EUR 341 Mrd*). NAM bietet europäischen sowie globalen Investoren eine breite Palette von Investmentfonds an. Wir betreuen eine große Anzahl an Kunden und Vertriebspartnern, wie Banken, Vermögensverwalter, unabhängige Finanzberater und Versicherungsunternehmen.

Nordea Asset Management unterhält Standorte in Bonn, Brüssel, Kopenhagen, Frankfurt, Helsinki, Lissabon, London, Luxembourg, Madrid, Mailand, New York, Oslo, Paris, Santiago de Chile, Singapur, Stockholm, Wien und Zürich. Nordeas Präsenz vor Ort geht Hand in Hand mit dem Ziel, ansprechbar zu sein und unseren Kunden den besten Service zu bieten.

Der Erfolg von Nordea basiert auf einem nachhaltigen und einzigartigen Multi-Boutique Ansatz, welcher die Expertise spezialisierter interner Boutiquen mit exklusiven externen Kompetenzen verbindet. Dies erlaubt uns, zum Wohle unserer Kunden ein stabiles Alpha zu generieren. Die Lösungen von NAM erstrecken sich über alle Anlageklassen, von festverzinslichen Anlagen und Aktien bis hin zu Multi-Asset Lösungen, und über alle Regionen hinweg, sowohl lokal in Europa als auch in den USA, global und in den Schwellenländern.

*Quelle: Nordea Investment Funds, S.A., 30.09.2022

Über FondsSuperMarkt

FondsSuperMarkt ist mit mehr als 24.000 angebotenen Fonds und ETFs und sechs Partnerbanken – darunter comdirect und ebase – eine der führenden Fondsplattformen im Internet. Rund 16.000 Kunden vertrauen bereits auf das Angebot des unabhängigen Vermittlers von Investmentfonds ohne Ausgabeaufschlag. Dabei richtet sich FondsSuperMarkt an Anleger, die kostenbewusste Selbstentscheider sind und bietet diesen neben einer einzigartigen Zahl von Fonds mit 100 % Rabatt auf den Ausgabeaufschlag u. a. umfangreiche Analysetools zur Fondsauswahl. Zu den dauerhaft günstigen Konditionen zählt neben dem komplett entfallenden Ausgabeaufschlag bei den meisten Fonds beispielsweise ein kostenloses ebase-Depot bereits ab einem Depotvolumen von 1.500 Euro. FondsSuperMarkt gehört zur Miltenberger Finanzgruppe, die aktuell Kundenvermögen von rund 720 Millionen Euro betreut. Weitere Informationen unter www.fonds-super-markt.de. Stand: Oktober 2022

Wichtige Hinweise

Die in diesem Dokument enthaltenen Informationen werden ausschließlich zu Informationszwecken zur Verfügung gestellt und stellen weder ein Angebot zum Kauf oder Verkauf noch eine Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf des dargestellten Produkts dar. Allein verbindliche Grundlage für den Erwerb von Investmentanteilen sind der jeweils gültige Verkaufsprospekt und die Wesentlichen Anlegerinformationen, ergänzt durch den letzten Jahres- und Halbjahresbericht des Fonds. Diese Unterlagen können kostenlos auf den Webseiten der Fondsgesellschaften sowie unter www.fonds-super-markt.de heruntergeladen werden. Der FondsSuperMarkt erbringt keine Beratungsleistungen. Die Informationen, die in dieser Präsentation enthalten sind, stellen keine Anlageberatung dar. Alle Angaben zur Wertentwicklung folgen, sofern nicht ausdrücklich anders angegeben, der BVI-Methode und berücksichtigen alle laufenden Kosten des Fonds ohne den Ausgabeaufschlag. Weitere Kosten, die auf Anlegerebene anfallen können (z.B. Depotkosten), werden nicht berücksichtigt. Wertentwicklungen der Vergangenheit, simuliert oder tatsächlich realisiert, sind kein verlässlicher Indikator für die künftige Wertentwicklung. Anlagen in Fonds sind sowohl mit Chancen als auch mit Risiken verbunden. Der Marktwert einer Anlage kann sowohl steigen als auch fallen. In der Vergangenheit erzielte Renditen und Wertentwicklungen bieten keine Gewähr für die Zukunft; in manchen Fällen können Verluste den ursprünglich investierten Betrag übersteigen. Bei Anlagen in Auslandsmärkten können Wechselkursschwankungen den Gewinn beeinflussen. In dieser Präsentation wurde Finanzanalysematerial miteinbezogen. Wir weisen darauf hin, dass dieses Material nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen genügt. Für die Richtigkeit und Vollständigkeit der Informationen kann keine Gewähr übernommen werden. Insbesondere besteht keine Verpflichtung, Angaben, die sich ex post als falsch herausstellen, zu korrigieren. Soweit gesetzlich zulässig, wird keine Gewähr dafür übernommen, dass alle Annahmen, die für die Erreichung getroffener Ertragsprognosen relevant sind, berücksichtigt oder erwähnt worden sind, und dass die in diesem Dokument enthaltenen Ertragsprognosen erreicht werden. Wir weisen in diesem Zusammenhang ferner auf Umstände und Beziehungen hin, die nach ihrer Auffassung Interessenkonflikte begründen können. Die Verbreitung der vorliegenden Informationen sowie das Angebot der hier genannten Investmentanteile ist in vielen Ländern unzulässig, sofern nicht von der Verwaltungsgesellschaft des Sondervermögens eine Anzeige bei den örtlichen Aufsichtsbehörden eingereicht bzw. eine Erlaubnis von den örtlichen Aufsichtsbehörden erlangt wurde. Soweit eine solche Anzeige/Genehmigung nicht vorliegt, sind die hier enthaltenen Informationen nicht als Angebot zum Erwerb von Investmentanteilen zu verstehen.