Was wir erwarten, was uns 2022 erwartet

Kurz nach der Jahreswende scheint es, als würde die Fed den 2022er Ausblick stärker beeinflussen als Omikron. Für Anleihen wird es noch enger, Aktien könnten profitieren.

Die meisten Jahresausblicke von Kapitalmarktteilnehmern werden im November zusammengestellt, so dass es bereits zum Jahreswechsel Revisionsbedarf geben kann. Im Falle volkswirtschaftlicher Wachstumszahlen wäre das zwar etwas verwunderlich, bei den Kapitalmarktprognosen schon weniger, schließlich werden hier jeden Tag die Zukunftsaussichten im wahrsten Sinne des Wortes neu verhandelt. Und dann gibt es da noch eine Institution, die sich gleichermaßen vom Wirtschafts- und Finanzumfeld leiten lässt und dieses beeinflusst. Die Rede ist von den Zentralbanken.

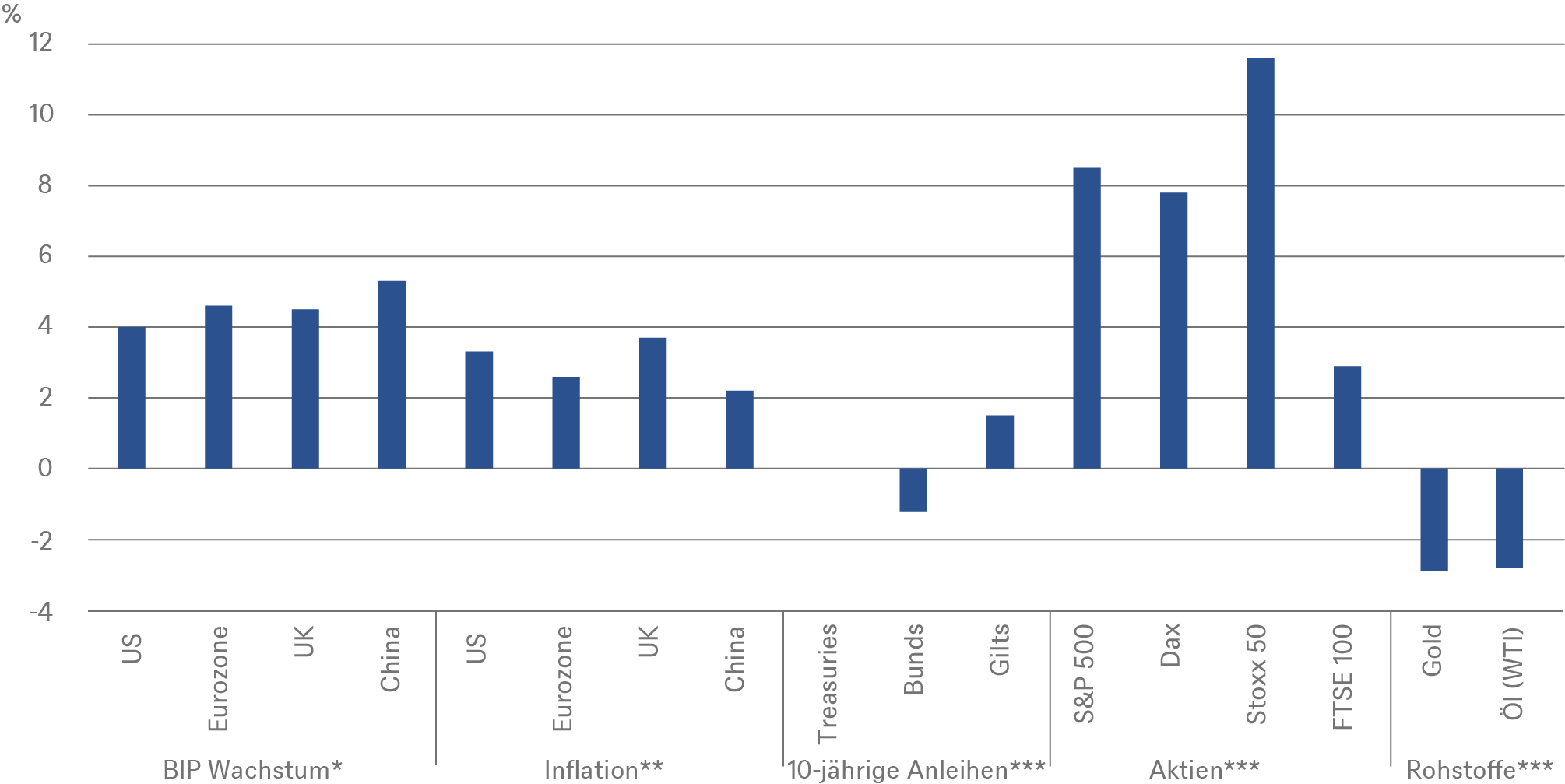

Doch beginnen wir beim Jahresausblick 2022 der DWS, wie er im November festgelegt wurde, und wie er in Auszügen in unserem „Chart of the Week“ zu sehen ist. Wir erwarten durch die Bank solides Wachstum, wobei sich China über 5,3 Prozent BIP Wachstum weniger freuen dürfte als Europa über 4,6 Prozent. Dass die USA wiederum mit nur 4 Prozent hinter Europa liegen könnten, dürfte sie sogar doppelt fuchsen, da sie noch dazu ein deutlich höheres Budgetdefizit dafür in Kauf nehmen müssen. Außerdem arbeiten in den USA immer noch rund drei Millionen Menschen weniger als vor der Covid-Krise. Genau hier kommt die größte Überraschung der letzten Wochen ins Spiel. Spätestens mit den jüngst veröffentlichten Protokollen dürfte jedem klar geworden sein, dass sich die Geldpolitik der Fed nicht mehr, wie noch Mitte 2021 proklamiert, überwiegend am Arbeitsmarkt orientiert. Die Inflationssorgen sind bei ihr angekommen, und sei es nur, weil sie nun bei einem großen Teil der Bevölkerung angekommen sind.

Wie wirkt sich nun eine rigidere Fed auf unsere 2022er Prognosen aus? Auf die Wachstumsraten, und wahrscheinlich selbst auf die Inflationszahlen wohl kaum. Eher auf die Kapitalmarktprognosen. Zwar hatten wir ohnehin mit keinem guten Jahr für Staatsanleihen gerechnet, doch könnte es noch schlimmer kommen. Auch für Gold waren wir ohnehin nicht positiv gestimmt. Das Edelmetall profitiert zwar von Inflationssorgen, aber nicht von steigenden Realrenditen. Bleiben noch Aktien. Der Jahresanfang hat bereits gezeigt, dass schneller steigende Zinsen für Wachstumswerte kein Spaß sind. Da können deutsche Anleger fast schon aufatmen, mit ihrem strukturell eher behäbigen Dax. Doch sollte man nicht zu schnell von einem – zuvor sehr gut gelaufenen – Sektor auf alle Aktien schließen. Nicht nur, dass Finanzwerte von höheren Zinsen profitieren, auch Zykliker laufen regelmäßig gut, wenn Zinserhöhungen mit einer gut laufenden Wirtschaft in Verbindung gebracht werden. Überhaupt können Zinserhöhungen dem Aktienmarkt sogar guttun, nicht nur, da er als relativer Inflationsschutz gilt. Nämlich dann, wenn die Anleger zuvor Sorge hatten, die Zentralbank sei „behind the curve“, also zu passiv. Dann müsste sie auf den weiter gestiegenen Inflationsdruck später - und dann wohl stärker - reagieren. Insofern fühlen wir uns bis dato mit unseren Aktienkurszielen noch recht wohl, auch wenn wir auf dem Weg dorthin mit etwas mehr Volatilität rechnen müssen.

DWS-Fonds kaufen Sie über FondsSuperMarkt zu besonders günstigen Konditionen!

- Dauerhaft 100% Rabatt auf den Ausgabeaufschlag

- Kostenloses Depot

- Keine Transaktionskosten

- Sichere Verwahrung bei einer deutschen Depotbank

Rechtliche Hinweise

Alle Meinungsäußerungen geben die aktuelle Einschätzung von DWS Investment GmbH wieder, die sich ohne vorherige Ankündigung ändern kann.

Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Fußnoten

* BIP-Wachstumserwartungen für 2022 (ggü. dem Vorjahr in %)

** Verbraucherpreisinflationserwartungen für 2022 (ggü. dem Vorjahr in %)

*** Gesamtrenditeerwartungen bis zum Jahresende 2022

Quelle: DWS Investment GmbH; Stand: 11.01.2022